Inkomstpensionen är inte långsiktigt hållbar!

Riskspridningen är för dålig!

(Demografi och lönenivåer)

Staten slösar bort dina pensionsinbetalningar

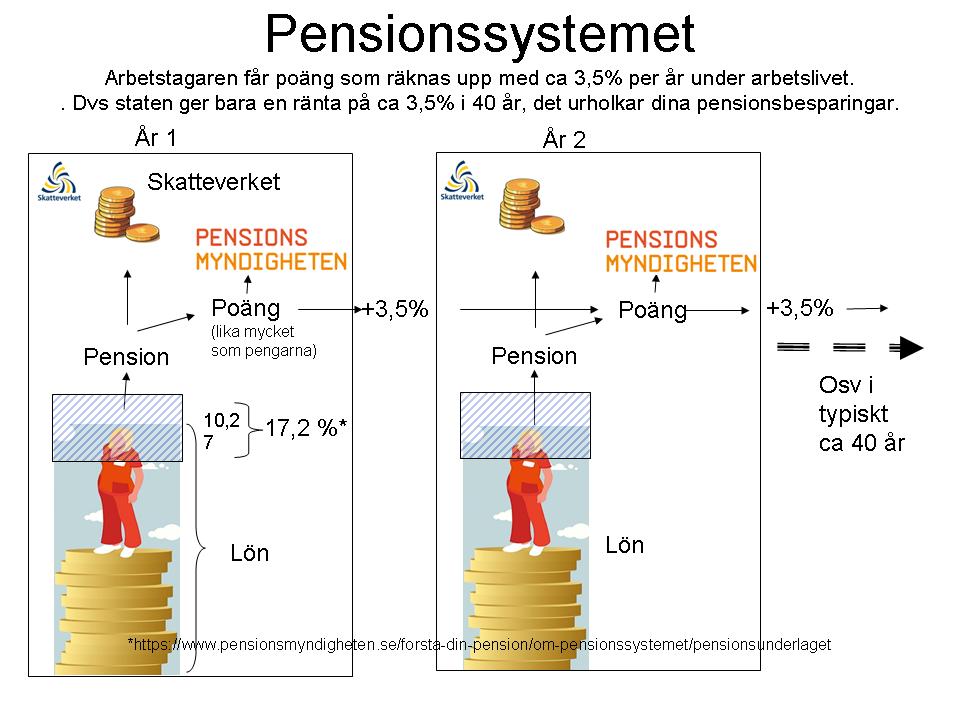

Staten ger minimal ränta på inbetalningarna till inkomstpensionen. Det innebär att de konfiskerar ungefär 8 miljoner kronor från en vanlig yrkesarbetare under ett arbetsliv. Sedan påstår man att det är en förmån när staten höjer pensionskapitalet med ca 3,5% per år. Det är ungefär som en inflationsjustering, men ingen avkastning på kapitalet. Dvs löntagarna lånar ut hela sin pensionsavsättning till staten under 40 års tid till en väldigt låg ränta. Informationen till löntagare är så bristfällig och systemet så svårförståeligt att det är grovt vilseledande.

I nuvarande pensionssystem betalar de som arbetar pensionerna till de som är pensionärer. Ett mycket riskabelt system eftersom trenden är att antalet personer i arbetsför ålder minskar och antalet pensionärer ökar. Effekten av detta är ca 30 % lägre pension år 2060 om inte avgifterna höjs kraftigt. Andra risker är att arbetslösheten kan bli hög eller löneutvecklingen låg i Sverige. Den s k bromsen slår till i dessa fall. Högre skatter och avgifter kommer då att krävas alternativt pensionerna att sänkas.

Pensionen består i huvudsak av tre delar, allmän pension uppdelad i inkomstpension och premiepension (PPM) och för ganska många en tjänstepension. PPM som förvaltas i fonder växer bra, men utgör bara en liten del av pensionsinbetalningarna. Det mesta av pensionsinbetalningarna går till de som är pensionärer nu, via statskassan, inte till framtida pensioner. Den som arbetar får bara en pensionsrätt, dvs en rättighet att i framtiden få allmän pension. Pensionsrätten växer enbart med löneindex i Sverige, dvs ca 3,5% de senaste 20 åren. Och löneindex är inte detsamma som löneökningar utan det är vad alla som deklarerar har ökat sina inkomster med sedan föregående år. Det är klart mindre än löneökningarna.

Löneindex styrs till stor del av produktiviteten i Sverige och den har ganska låg under 2000-talet. Även när du som pensionär börjar ta ut din pension är avkastningen baserad på hur lönerna i Sverige utvecklas. Det kan mycket väl innebära sänkt pension.

Fondförvaltade PPM å andra sidan växer med dryga 6% per år. Varför får vi inte den tillväxten på vår pensionsrätt? Staten undanhåller, eller konfiskerar om man så vill, stora belopp genom att inte ge avkastning (eller återinvesterad ränta) på det din arbetsgivare eller du själv betalar in till den allmänna pensionen. Alla de inbetalningar vi gör via skattsedeln under arbetslivet hade, om de förvaltats väl, kunnat växa sig till en mycket bra pension! Tjänstepensionerna är väl förvaltade och betyder mycket för de som har sådan i sitt anställningsavtal. Ofta har de gett en årlig avkastning på 6-8 %.

Det allmänna pensionssystemet tillfördes ett reservkapital i slutet av 1990-talet och det förvaltades i AP-fonderna(2,3,4 och 6) på liknande sätt som PPM-fonderna. De, PPM och AP-fonderna, har nu tillsammans uppnått ca 4.000 miljarder på 24 år. AP-fonderna hade 400 miljarder vid starten som startkapital från staten. PPM har löpande erhållit ca 400 miljarder i insättningar på 23 år. Tack vare ränta på ränta effekten har PPM växt till över 2000 miljarder. 800 miljarder blev nu 4000 miljarder tack vare aktiv förvaltning. Avkastningen för AP-fonder och PPM har legat på ca 7 % per år i genomsnitt sen år 2000.

Arbetstagarna får inte ut något av denna höga avkastningen. Svensk Allmän pension har haft ca 3,5% i avkastning per år de sista 23 åren, vilket skapat låga pensioner i Sverige. Det är nästan bedrägeri.

Bättre sätt

Om staten förvaltade pensionsinsättningarna bättre, skulle vi antingen kunna få behålla mer av lönen eller få en väsentligt högre pension. Om hela den delen som går in till allmän pension skulle föräntas som PPM-delen så skulle en person som arbetat i 40 år med startlön 25 000 kr/mån till 45 000 vid 65 års ålder kunna ha en pension på 45 000 kr/mån i 35 år (om man har glädjen att bli 100 år gammal). Kommuner och regioner skulle dessutom få kraftigt bättre skatteintäkter via inkomstskatten. Och även staten skulle gynnas ekonomiskt via momsen, med högre pensioner så ökar även konsumtionen. Pensionsmyndigheten beskriver skillnaden mellan avkastningen på inkomstpensionen och PPM i kapitel 6 i Orange rapport 2020 se speciellt figur 6.1.

Fondering under 40 år med placering i värdepapper världen över är det bästa och det säkraste sättet att åstadkomma en generell värdeutveckling och därmed minska beroendet av löneutvecklingen på svensk arbetsmarknad och nivån på arbetslösheten*. Speciellt som arbetslösheten är hög i Sverige och tenderar att bita sig fast varje gång den blir högre. Dessutom sänks lönenivåerna i Sverige pga att vi satsar på många enkla jobb. Det är nödvändigt att placera under lång tid för att utjämna svängningar på börsen och det måste görs av professionella investerare.

* Fokus placeringar Handelsbanken nr 8 2021 sid 4-6 pdf inlagd ovan.

Respektavståndet

En person som inte arbetat överhuvudtaget, eller arbetat svart i 40 år, får med dagens system lika mycket i pension som den som haft en lön på ca 37 000 kr/mån enligt SPFs rapport ”Trygg pension”. Denna skillnad kallas respektavstånd. Det finns en grov orättvisa i att det inte är någon skillnad.

Denna rapport innehåller också mycket annat t ex en jämförelse med pensioner i våra nordiska grannländer och vad som räknas som fattigdom m m.

Nu gäller det att agera!

Sverige behöver ett nytt pensionssystem och den pensionsgrupp som nu finns i riksdagen måste ha representanter från alla partier. Alla borde läsa på om riskspridning och ränta-på-ränta-effekten och ändra pensionssystemet, något som vi alla skulle tjäna på!

Uppmaning till våra politiker

6 av 10 pensionärer har svårt att få pensionen att räcka till. De får hela eller delar av sin pension från garantipensionen. Att höja skatterna för de som arbetar är inte lösningen. Inte heller att referera till pensionärer som lever gott på sitt sparade kapital. Här är vårt förslag på problem och lösningar som kan förstås av gemene man.

1. Stor arbetslöshet drabbar pensionärerna hårt med nuvarande system. De som arbetar betalar pensionerna för pensionärerna. Hur blir det i framtiden om antalet som arbetar är lågt eller arbetslösheten är fortsatt hög. Bromsen kommer att slå till isåfall. Högre skatter och avgifter kommer att krävas. Ett sätt att förbättra situationen är att lägga mer av pensionen i ett PPM-liknande system. Fondering under 40 år med placering i värdepapper världen över är det bästa sättet att åstadkomma en generell värdeutveckling och därmed minska beroendet av svensk arbetsmarknad och arbetslöshet.

2. Arbetslinjen – man ska arbeta minst 40 år för att få en pension på ca 70%. Det är antalet år i arbetslivet som är viktigt och inte ålder. En hantverkare som börjar arbeta efter grundskolan och sliter ut kroppen kan gå i pension tidigare än en akademiker som kommer in senare i arbete. Det upplevs som rättvist för de flesta.

3. Bidragslinjen är inte bra politik. Pensionsgruppen har infört bidrag till pensionärerna. Pensionärer måste ha möjligheten att prioritera i sina liv och själva kunna besluta hur man vill använda sina pengar. Det är möjligt genom att avskaffa bostadstillägget m m och fördela medlen till pensionerna. Dessutom kostar transferingssystemen stora belopp som kan läggas på pensionssystemet i stället.

4. Öka respektavståndet mellan de som bidragit till systemet och de som lever på andra. Garantipensionen ersätts med en baspension som motsvarar socialstyrelsens riksnorm för försörjningsstöd. Den ges till alla som bott och/eller arbetat legalt här i 40 år. De som bidrar med skatter och avgifter till välfärden ska också få del av den. Avskaffa sambandet mellan socialförsäkring och pension.

5. Återinför skattefritt pensionssparande. Fyra av tio svenskar i arbetsför ålder pensionssparade privat när det fanns fram till 2014. Återinför det.

Försörjningskvot

Det största hotet mot pensionerna är befolkningspyramiden

Pensionärerna blir fler och de som är i arbetsför ålder blir färre

År 2021 ska 100 i arbetsför ålder försörja 36 pensionärer.

År 2050 ska 100 i arbetsför ålder försörja 48 pensionärer.

Dessutom finns risken att arbetslösheten ökar.

Referenser:

Timbros rapport ”Fondpension: Ett nytt pensionssystem”

Den rapporten finns även som artikel i DN debatt 10 november 2022, författare Benjamin Dousa (kräver konto på DN).

Dagens Industri, 2022-11-14, Pensionssystemet måste reformeras .

Allemanspension enligt Skandias förslag är också enligt principerna beskrivna på denna webbsite.

Artikel som jämför pensioner i olika länder

Vi som skriver detta kallar oss för Pensionslyftet och vi är missnöjda med resultatet från riksdagens pensionsgrupp. De agerar inte för ett långsiktigt hållbart pensionssystem.

Kontakta gärna oss via mail om du vill vara med och argumentera för ett bättre pensionssystem. Och skriv under på sidan ”Ditt namn behövs”.

Redaktör Sven Sjölinder tel 070-559 24 87

sjoelinder.sven@gmail.com